つみたて投資枠におすすめの銘柄6選!

新NISAをつかって積立投資をはじめたいけれど「具体的な銘柄はどうしよう…」とだれもが迷うのではないでしょうか。

そこで、このページでは理由を交えて、つみたて投資枠におすすめの銘柄をご紹介します。

NISA口座での購入は手数料が無料!

通常、投資信託を買う場合「販売手数料」というコストがかかります。

しかし、NISA制度で買える投資信託は、この販売手数料をすべて無料とすることが定められているため、余計なコストをかけずに投資ができます♪

さらに積立投資の場合、クレジットカード決済をすればポイント還元も受けることができます!(クレカ積立でおすすめの証券会社)

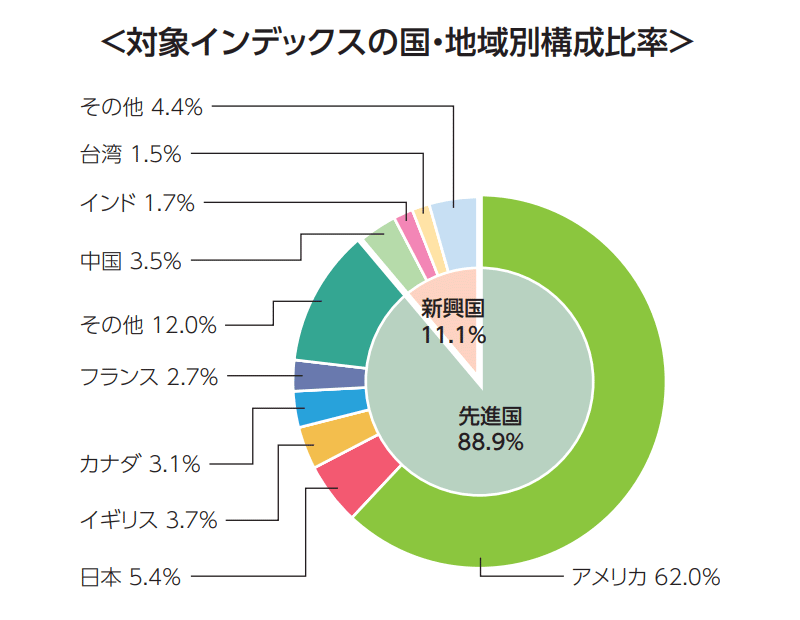

eMAXIS Slim 全世界株式(オール・カントリー)

eMAXIS Slim 全世界株式(オール・カントリー)は、日本を含めて全世界に投資ができるインデックスファンドです。

eMAXIS Slim 全世界株式(オール・カントリー)の特徴は?

投資家の間で親しみを込めた略称「オルカン」と呼ばれるeMAXIS Slim 全世界株式(オール・カントリー)。その特徴は、この商品たった1本で「日本を含めた全世界に投資できる」内容であることです。

細かくみていくと、アメリカの比率が60%ほどとなっており、残りの40%でそのほかの先進国や新興国に投資する内訳となっています。

ポイント

- 業界最安水準の運用コストを目指す「eMAXISシリーズ」の投資信託です。

- 「投信ブロガーが選ぶ! Fund of the Year」で、2019年~2022年まで連続1位を獲得しているファンドです。

- 日本を含めた全世界に分散投資ができます。

| 運用会社 | 三菱UFJ国際投信 |

|---|---|

| 分類 | 外国株式型インデックス |

| 連動対象 | MSCIオール・カントリー・ワールド・インデックス |

| 投資先 | 国内株式 外国株式 |

| 信託報酬 | 年率0.1133%以内 |

| 信託財産留保額 | なし |

eMAXIS Slim 全世界株式(オール・カントリー)の最新情報

最新チャート・目論見書などが確認できます。

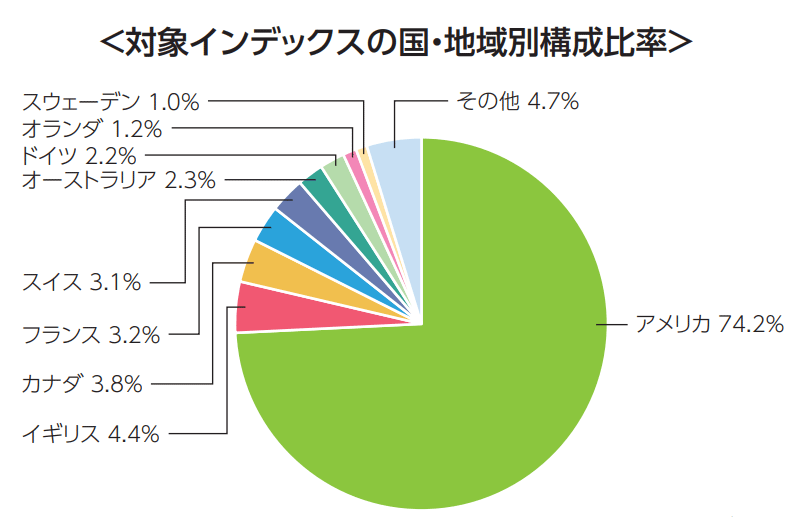

eMAXIS Slim 先進国株式インデックス

eMAXIS Slim 先進国株式インデックスは、日本を除いた先進国に投資できるインデックスファンドです。

eMAXIS Slim 先進国株式インデックスの特徴は?

約75%をアメリカに投資しており、米国株式市場の影響を大きく受けます。ただし残りの約25%を、そのほかの先進国に分散して投資をしているため、ある程度リスクを抑えた商品となっています。

アメリカを投資先の中心としながらも、そのほかの先進国にも投資をしたい人に向いています。

ちなみにインデックスファンドは、同じ指数に連動する銘柄同士では似たようなパフォーマンスとなります。そのため、信託報酬などのコストが安ければ安いほどパフォーマンスが上がります。その点、eMAXISシリーズは業界最安水準のコスト設定なので安心して投資ができますね♪

ひっきー

ひっきー

ポイント

- 業界最安水準の運用コストを目指す「eMAXISシリーズ」の投資信託です。

- eMAXISシリーズのインデックスファンドなので、信託報酬が極めて低い設定となっています。

- 国内株・新興国株よりも先進国への投資をしたい人におすすめのファンドです。

- 配当をファンド内で再投資するので分配金はありません。その分、効率的に資産形成ができます。

| 運用会社 | 三菱UFJ国際投信 |

|---|---|

| 分類 | 外国株式型インデックス |

| 連動対象 | MSCIコクサイ・インデックス |

| 投資先 | 先進国株式 |

| 信託報酬 | 年率0.09889%以内 |

| 信託財産留保額 | なし |

最新チャート・目論見書などが確認できます。

SBI・V・S&P500インデックス・ファンド

SBI・V・S&P500インデックス・ファンドは、アメリカの株価指数である「S&P500指数」に連動した投資成果を目指すインデックスファンドです。

SBI・V・S&P500インデックス・ファンドの特徴は?

S&P500指数と連動するため、投資先を完全に米国株式に振り切った商品となっています。このことからS&P500指数の値動きさえ確認しておけば、当商品の値動きもおおむね分かります。

また、外貨建て資産の為替ヘッジをおこなわないという点も特徴です。円安の場合は為替益が得られるので基準価額が上昇しますが、円高の場合は為替差損が発生するため基準価額が下落します。

ひっきー

ひっきー

2023年は「YCCの柔軟化措置」を発端として円安が大幅に進行したので、基準価額が大きく上がる要因となりました。

為替ヘッジとは

為替ヘッジとは、為替予約取引によって「為替変動による損益を回避する」ことをいいます。

SBI・V・S&P500インデックス・ファンドでは、この為替ヘッジをおこなわないため、ヘッジにかかるコストがかからないメリットがある一方で、円高の場合は基準価額が下がってしまうというデメリットを持ち合わせています。

ポイント

- 純資産総額5,000億円を超えるファンドです。

- インデックスファンドなので、信託報酬が極めて低い設定となっています。

- 米国株への投資をしたい人におすすめのファンドです。

| 運用会社 | SBIアセットマネジメント |

|---|---|

| 分類 | 外国株式型インデックス |

| 連動対象 | S&P500株価指数 |

| 投資先 | 外国株式 |

| 信託報酬 | 0.0938%程度 |

| 信託財産留保額 | なし |

最新チャート・目論見書などが確認できます。

eMAXIS Slim バランス(8資産均等型)

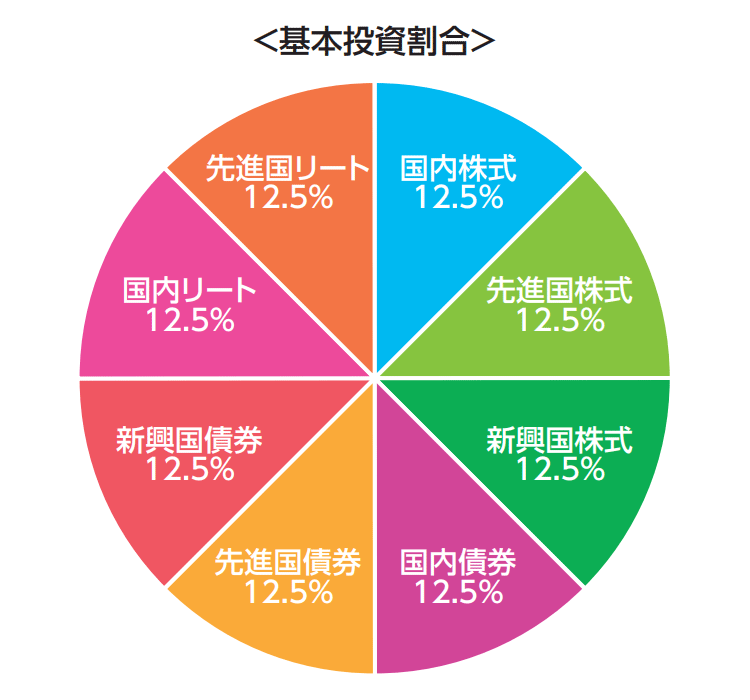

eMAXIS Slim バランス(8資産均等型)は、その名のとおり、株式や債券、REITなど「8つの資産に分散投資」をするバランスファンドです。

REIT(リート)とは

REITとは「不動産投資信託」のことをいいます。投資法人が投資家から集めたお金で複数の不動産を購入し、賃料収入や不動産の売却益を出資した投資家へ分配する金融商品です。

eMAXIS Slim バランス(8資産均等型)の特徴は?

8つの資産に均等に分散投資をすることで、株式だけの投資信託より安定性があることが大きな特徴です。

安定性が増す分、リターンが少なめとなることも特筆すべき点ですが、投資リスクをできる限り下げて運用していきたいという人には特におすすめです。

この1本のみで異なる資産に分散投資ができることがポイント!また、自動でリバランスをしてくれるので運用の手間がかかりません。

ひっきー

ひっきー

リバランスとは

リバランスとは、ポートフォリオ上で運用割合の大きい部分を売却し、運用割合の小さい部分を買い増して、資産配分を適切にすることを指します。

ある資産が値上がりして「割高」になった場合は、その資産を売って利益を確定していき、逆にある資産が値下がりして「割安」になった場合は買い増して配分を高めていきます。

ひっきー

ひっきー

eMAXIS Slim バランス(8資産均等型)をはじめ、バランスファンドと呼ばれる投資信託ではこのリバランスを自動でおこなってくれるため、自分の手間をかけずに分散投資ができるのです。

ポイント

- 業界最安水準の運用コストを目指す「eMAXISシリーズ」の投資信託です。

- 「投信ブロガーが選ぶ! Fund of the Year」では、設定されてから以降、もれなくTOP20に入賞し続けているファンドです。

- 安定性はあるものの、株式・REITなどのリスク資産が「67.5%」はあることを覚えておきましょう。

| 運用会社 | 三菱UFJ国際投信 |

|---|---|

| 分類 | バランス型インデックス |

| 連動対象 | 合成ベンチマーク(8資産均等) |

| 投資先 | 国内株式 先進国株式 新興国株式 国内債券 先進国債券 新興国債券 国内REIT 先進国REIT |

| 信託報酬 | 年率0.143%以内 |

| 信託財産留保額 | なし |

最新チャート・目論見書などが確認できます。

ひふみプラス

ひふみプラスは、主に日本の成長株に投資をおこなうアクティブファンドです。

ひふみプラスの特徴は?

ひふみプラスは、数ある投資信託の中でも国内株式型のアクティブファンドとしては代表的ともいえる存在の投資信託です。

インデックスファンドと比べると信託報酬が高いというデメリットがある一方で、インデックスファンドにはない「投資妙味がある」ことが特徴といえます。

ひっきー

ひっきー

ひふみプラスの運用会社であるレオス・キャピタルワークスは、成長株や割安株という枠にとらわれず「会社の中身をよく知り、長期的に伸びるであろう会社に投資をする」という投資哲学が多くの投資家から評価を得ています。

ポイント

- 純資産総額5,000億円を超えるアクティブファンドです。

- アクティブファンドの中では信託報酬が低い商品です。

- アクティブファンドなので、銘柄次第では大きなパフォーマンスをあげる可能性があります。

| 運用会社 | レオス・キャピタルワークス |

|---|---|

| 分類 | 国内株式型アクティブ |

| 投資先 | 国内株式 |

| 信託報酬 | 年率1.078%以内 |

| 信託財産留保額 | なし |

最新チャート・目論見書などが確認できます。

セゾン資産形成の達人ファンド

セゾン資産形成の達人ファンドは、国内や海外の株式に分散投資をおこなうアクティブファンドです。

セゾン資産形成の達人ファンドの特徴は?

複数のアクティブファンドへの投資をおこない、実質的に世界各国の株式に分散投資できることが特徴です。

原則として為替ヘッジをおこなわないので、円安の場合は為替益が得られるので基準価額が上昇しますが、円高の場合は為替差損が発生するため基準価額が下落します。

2023年6月に、セゾン投信の生みの親である積立王子こと「中野会長」が退任されることが発表されました。しかしながら、これまでの運用方針やスタイルを変えないことも同時に発表していますので、中野会長の理念を受け継ぎ、さらなる発展を遂げるかもしれませんね。

ひっきー

ひっきー

ポイント

- 「投信ブロガーが選ぶ! Fund of the Year」で、2018年~2022年まで連続TOP10入りを果たしているファンドです。

- 「R&Iファンド大賞」で9年連続で受賞した実績のある人気商品です。

- 投資先の配分は債権などは入らず株式100%となっています。

- アクティブファンドなので、銘柄次第では大きなパフォーマンスをあげる可能性があります。

- 信託報酬はやや高い設定となっています。

| 運用会社 | セゾン投信 |

|---|---|

| 分類 | 先進国株式型アクティブ |

| 投資先 | 先進国株式 |

| 信託報酬 | 年率1.34%±0.2%程度 |

| 信託財産留保額 | 0.1% |

マネックス証券はクレカ積立のポイント還元率が最大2.2%!

クレカ積立とはクレジットカードを利用した積立投資のことを指します。クレカ積立の最大のメリットは、積立商品の購入代金をクレジットカードで支払うことで「ポイントがたまる」ことです。

各証券会社で「積立投資に使えるクレジットカード」・「ポイント還元率」などが違うので細かい部分は割愛しますが、年会費無料となるクレジットカードを使った場合、おおむね0.5%~1.0%のポイント還元率となります。

そのような中で、マネックス証券はポイント還元率にも力を入れており、主要ネット証券で最も高い「1.1%」に設定していてとてもお得です(年会費無料のカードの場合)。

ひっきー

ひっきー

2023年現在、月の積立額上限が「5万円」となっており、毎月最大額をクレカ積立にまわすとほかの証券会社より年間600円もお得です(5万円✕12か月✕0.1%)。

さらに、マネックス証券では現在NISAキャンペーンを実施中で、2023年10月以降にNISA口座を開設した人は2024年9月30日までポイント還元率が2.2%となりさらにお得です♪

また、金融商品取引法で定められている「クレカ積立の月額上限5万円 → 上限10万円」への変更も検討されているので、もし実現すればマネックス証券のクレカ積立がさらに魅力的になりますね♪

ひっきー

ひっきー

つみたてNISAやつみたて投資枠の対象銘柄は、一定の基準をクリアした選りすぐりの銘柄となっていますが、その中でも私がいいなと思える投資信託を集めてみました。

それぞれの商品で、投資先や資産配分、信託報酬などのコストに違いがありますので、いろいろと比較して自分の考えに一番近いものを選んでみてくださいね♪

次は「2023年までの現行NISAについて」解説をしていきます!

今後最もパフォーマンスのいい投資先がアメリカなのか、そのほかの先進国なのか、はたまた新興国であるかは誰にもわかりません。そういった意味で全世界に投資できる当商品は、最も無難な投資商品ともいえます!